巴菲特与索罗斯的投资习惯-安全边际 app for iPhone and iPad

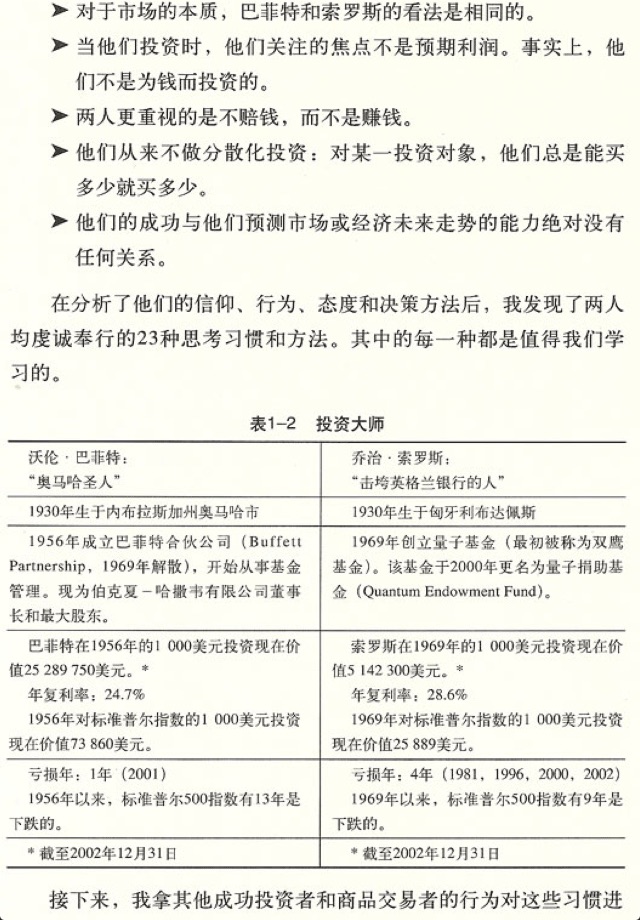

巴菲特和索罗斯的区别不能再大了,如果有什么是他们都会做的,那它可以就是至关重要的,也许就是他们成功的秘诀。

这部已被全球投资者奉为“圣经”的作品中,作者马克·泰尔开创性地提出:有着天壤之别的巴菲特和索罗斯,不仅有着共同的投资习惯,而且他们的思考方法完全一致。

而更令人难以相信的是,无论是彼得·林奇、约翰·坦普顿,还是本杰明·格雷厄姆、菲利普·费希尔,成功的投资者都遵循着与巴菲特和索罗斯一模一样的思考习惯,无一例外。

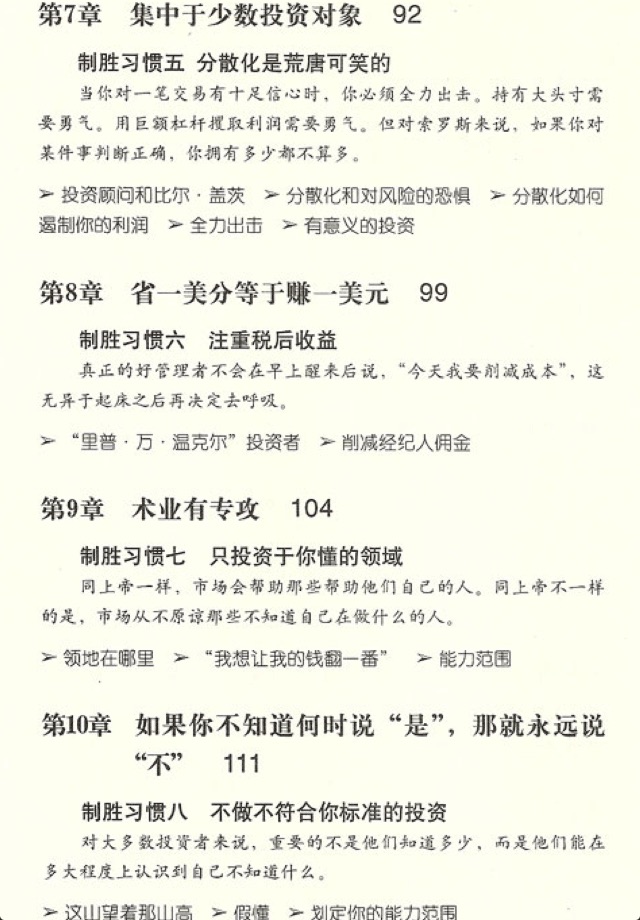

决定成败的不是你投资了什么,而是你的投资习惯。在本书中,他分析了失败的投资者容易陷入的7种投资误区,总结了几乎涵盖投资世界的每一个方面、巴菲特和索罗斯均虔诚信奉的23种投资习惯。只要你学习和借鉴了这23个习惯,根据自身情况发展出自己的投资哲学,你就能成为投资市场中的胜利者。

失败的投资普遍是被“七种致命的投资信念”迷惑了:

致命投资信念一: 迷信预测。要想赚大钱,必须先预测市场的下一步动向。

致命投资信念二: 迷信“权威”。即便我不会预测市场,总有其他人会,而我要做的只是找到这么一个人。

致命投资信念三: 迷信“内部消息”是赚大钱的途径。

致命投资信念四: 迷信分散化投资。

致命投资信念五: 迷信冒险。要赚大钱,就要冒大险。

致命投资信念六: 迷信工具。以为投资要靠一种确保利润的系统。

致命投资信念七: 迷信市场必然性。我知道将来会是什么样,而且市场必然证明我是对的。

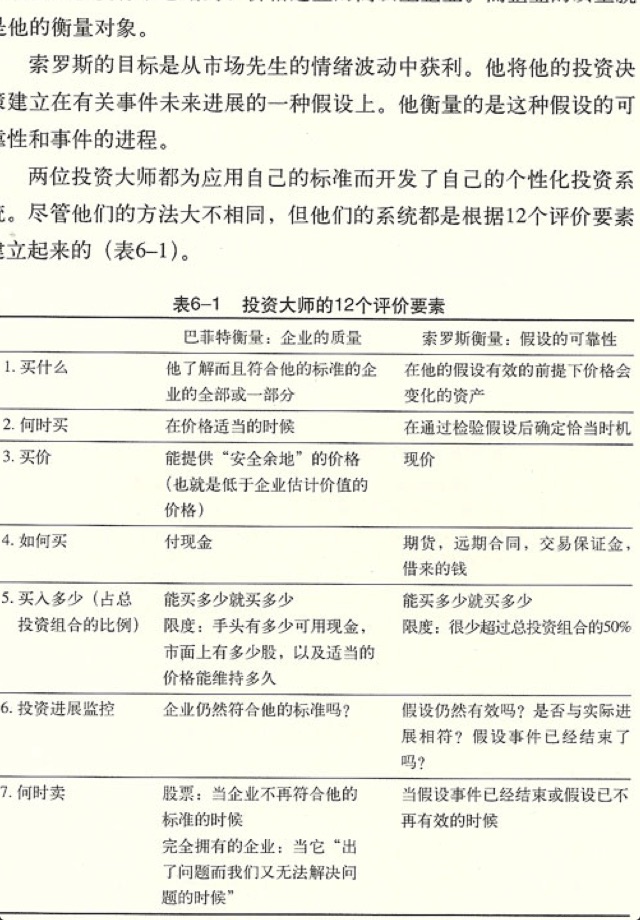

以巴菲特和索罗斯为代表的世界上最成功的投资者不会带着教条的思想进入市场,他们的思考方法和投资习惯与传统的华尔街“智慧”截然对立:

• 他们不做分散化投资。当他们买入,他们总是“能买多少就买多少”;

• 他们都会告诉你,他们的成功与预测市场或经济的未来走势毫无关系;

• 他们重视的不是预期利润。事实上,他们根本不是为钱而投资的;

• 他们不相信只有冒大险才能赚大钱,事实上,他们更重视的是不赔钱而不是赚钱;

• 他们对市场本质的看法惊人地相似——而且都对“有效市场假说”和“随机游走”这样的学术理论嗤之以鼻;

• 他们从来不读华尔街搜肠刮肚写出来的那些研究报告。他们对其他人怎么想毫不关心。

《安全边际》作者塞思·卡拉曼(Seth Klarman)是一名崇尚“价值投资”理念的投资家,他是私人投资公司Baupost集团(规模257亿美元)的创办人,同时也是一名亿万富翁。塞思.卡拉曼的Baupost Group在1982年-2009年27年间年复合增长率19%,远超标普的10.7%。

“投资者从一只股票中获利至少有三条可能的途径:

1、从基本业务所产生的剩余流动资金中获利。流动资金剩余最终将体现在股价的上涨中,或者以股息分派给股东。

2、从投资者对基本业务的投资意愿增加中获利,因这将体现为股价上涨。

3、或者从股价和商业价值之间的差距来获利。”

塞思·卡拉曼认为他从巴菲特(Warren Buffett)身上学到的12件事:

一、“价值投资”的理念是奏效的。

二、企业和人的素质很重要。有素质的企业才能取得增长。永远与那些利益与你相连的高素质管理者合作。

三、分散投资是需要的,但无需过度。投资者应在全球、各个领域中寻觅机会,仔细选择。

四、坚守原则和保有耐性是很重要的,大部份投资者的最大敌人都是自己。

五、风险(Risk)与波动性(volatility)是不同的。风险是指高估一家企业的前景,或者付出过高的价格。价格的波动则会带来机会。有时需要放弃一些可能的收益以防止下跌。

六、“意外事件”时常会发生,我们要为这些事件做准备。

七、即使在投资的道路上犯下一些错误,你还是能成功的。

八、在没有机会出现的情况下,持有现金是合理的。

九、投资者应注重实质,而非形式。不管你投资的是上市企业还是私募股权、是小股东还是大股东、是债权还是优先股,投资的形式不重要,重点是能否获利。

十、坦诚至关重要。我们必须学会承认错误、果断地采取行动和从错误中学习。

十一、尽可能找到并留住想法一致的股东(对投资经理而言则是投资者),这样你就可以从短期内股价涨涨跌跌中解放出来。

十二、择你所爱,那你人生中的每一天都不是在“工作”。